投資やトレードをする際、多くのトレーダーが活用している「RSI(Relative Strength Index:相対力指数)」をご存知でしょうか?このテクニカル指標は、簡単に言えば「相場の過熱感」を数値化したもので、買われすぎ・売られすぎの状態を判断するのに非常に役立ちます。本記事では、初心者の方にもわかりやすく、RSIの基本概念から実践的な使い方まで図解を交えて解説していきます。

目次

- RSIとは?基本を理解しよう

- RSIの計算方法

- RSIの見方・基本的な使い方

- RSIの最適な設定方法

- RSIダイバージェンスの活用法

- RSIを使った実践的なトレード戦略

- RSI使用時の注意点

- 他の指標との組み合わせ方

- まとめ

RSIとは?基本を理解しよう

RSI(Relative Strength Index:相対力指数)は、1978年にJ・ウェルズ・ワイルダー氏によって開発されたテクニカル指標です。名前の通り、相場の「相対的な強さ」を指数化したもので、0%~100%の範囲で表示されます。

RSIの基本的な特徴

- オシレーター系のテクニカル指標

- 相場の過熱感(買われすぎ・売られすぎ)を数値で示す

- 0%~100%の範囲で推移

- 一般的に70%以上で「買われすぎ」、30%以下で「売られすぎ」と判断

図1: RSIの基本的な見方(出典: アヴァトレード・ジャパン)

RSIは、相場の上昇の勢いと下落の勢いを比較し、その関係性を0~100のパーセンテージで示します。50%が中立ポイントとなり、それより高いと上昇トレンドが優勢、低いと下降トレンドが優勢と判断できます。

RSIの計算方法

RSIの計算方法は一見複雑に見えますが、基本的な考え方は単純です。指定した期間内の上昇幅と下落幅を元に、上昇の割合を計算します。

図2: RSIの計算式(出典: マネックス証券)

具体的な計算式は以下の通りです:

RSIの計算手順

- RS(相対力)を計算:RS = (n日間の終値上昇幅の平均)÷(n日間の終値下落幅の平均)

- RSIの算出:RSI = 100 – (100 ÷ (1 + RS))

例えば、14日間の上昇幅の平均が10円、下落幅の平均が5円だった場合:

RS = 10 ÷ 5 = 2

RSI = 100 – (100 ÷ (1 + 2)) = 100 – (100 ÷ 3) = 100 – 33.33 = 66.67%

このように、上昇幅が下落幅の2倍の場合、RSIは約66.7%となります。これは上昇トレンドが優勢であることを示しています。

なお、計算はチャートソフトやトレードツールが自動的に行ってくれるため、実際のトレードでは計算式を覚える必要はありません。ただし、原理を理解しておくことで、RSIの動きの意味をより深く捉えることができます。

RSIの見方・基本的な使い方

RSIを実際のトレードで活用するためには、その読み方を理解することが重要です。基本的な見方として以下のポイントがあります。

図3: RSIを表示したチャート例(出典: 外為どっとコム)

1. 買われすぎ・売られすぎのサイン

RSIの最も基本的な使い方は、「買われすぎ」「売られすぎ」の判断です。

| RSIの値 | 市場の状態 | トレードのヒント |

|---|---|---|

| 70%以上 | 買われすぎ(過熱状態) | 売りを検討する時期 |

| 30%以下 | 売られすぎ(過度な下落) | 買いを検討する時期 |

| 50%付近 | 中立(均衡状態) | 方向性を示すサインとして活用 |

ただし、強いトレンド相場では、RSIが長期間「買われすぎ」や「売られすぎ」の水準に留まることがあります。その場合、単純に逆張りをすると損失につながる可能性があるため注意が必要です。

2. トレンドラインの活用

RSIにトレンドラインを引くことで、価格チャートには見えないサポートラインやレジスタンスラインを見つけることができます。RSI上のトレンドラインが破られた場合、それは価格の動きの変化を先行して示していることがあります。

3. 50%ラインのクロス

RSIが50%ラインを上から下、または下から上にクロスする動きも重要なシグナルとなります。上向きクロスは上昇トレンドの開始を、下向きクロスは下降トレンドの開始を示唆することがあります。

トレーダーの声

「相場が明確なトレンドを形成している時は、RSIの50%ラインのクロスが非常に有効です。上昇トレンド中にRSIが30%まで下がり、その後50%を上抜けた時が格好の買いポイントになることが多いです。」

RSIの最適な設定方法

RSIを使用する際には、期間設定が重要なポイントとなります。一般的には14日(14期間)が標準設定ですが、トレードスタイルに合わせて調整することができます。

| 期間設定 | 特徴 | おすすめのトレードスタイル |

|---|---|---|

| 短期(5-9期間) | 感度が高く、頻繁にシグナルを出す | スキャルピング、デイトレード |

| 標準(14期間) | バランスの取れたシグナル | スイングトレード |

| 長期(21-30期間) | ノイズが少なく、本質的なトレンドを捉える | ポジショントレード、中長期投資 |

また、RSIの判断基準となる「買われすぎ」「売られすぎ」のラインも、相場環境に合わせて調整することができます。

相場環境別のRSI設定ガイド

- 上昇トレンド相場: 買われすぎ=80%、売られすぎ=40%

- 下降トレンド相場: 買われすぎ=60%、売られすぎ=20%

- レンジ相場: 買われすぎ=70%、売られすぎ=30%(標準設定)

実際のトレードでは、複数の期間設定のRSIを併用することで、より精度の高い判断が可能になります。例えば、14期間と5期間のRSIを同時に表示させ、短期と中期の両方の視点から相場を分析するという方法があります。

RSIダイバージェンスの活用法

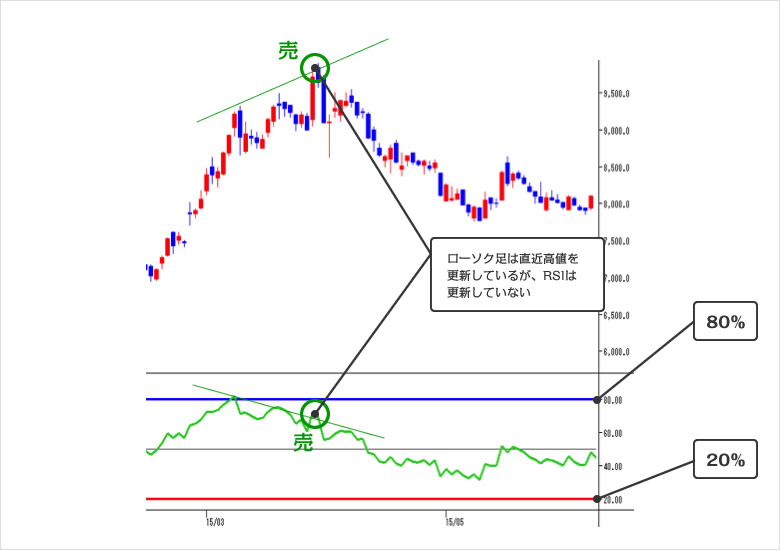

RSIの高度な使い方として、「ダイバージェンス(乖離)」の分析があります。これは価格の動きとRSIの動きが逆行する現象で、トレンド転換のサインとして非常に有効です。

図4: RSIダイバージェンスの例(出典: ブリッジサロン)

1. ポジティブダイバージェンス(底打ちサイン)

価格が下降トレンドで新安値を更新しているのに、RSIが前回の安値より高い水準にある状態。相場の下落力が弱まり、上昇転換の可能性を示唆します。

2. ネガティブダイバージェンス(天井サイン)

価格が上昇トレンドで新高値を更新しているのに、RSIが前回の高値より低い水準にある状態。相場の上昇力が弱まり、下落転換の可能性を示唆します。

ダイバージェンスを見つけるポイント

- 明確なトレンドが形成されている時に探す

- 価格の高値/安値と、RSIの高値/安値をそれぞれ線で結ぶ

- 線の方向が逆になっていれば、ダイバージェンスが発生している

- トレンドの後期、特に加速している時期に注目する

ダイバージェンスは相場転換の強力なサインとなりますが、常に出現するわけではありません。また、ダイバージェンスが出現しても、すぐに相場が転換するとは限らないため、他のテクニカル指標や価格パターンとの併用が推奨されます。

実践のヒント

ダイバージェンスを検出した場合、すぐにポジションを取るのではなく、価格のサポート/レジスタンスラインのブレイクや、その他の確認シグナルを待ってからエントリーすると成功率が高まります。

RSIを使った実践的なトレード戦略

RSIを実際のトレードに活用するためのいくつかの戦略を紹介します。これらの戦略は基本的なものなので、自分のトレードスタイルに合わせてアレンジしてください。

1. RSIを使った逆張り戦略

1

過熱状態の確認

RSIが70%以上(買われすぎ)または30%以下(売られすぎ)の状態を確認します。

2

反転の兆候を待つ

RSIが極端な水準から中央に向かって反転し始めるのを待ちます。例えば、RSIが80%から下降に転じたら、売りシグナルと判断できます。

3

確認サインの確認

ローソク足のパターン(例:陰線の出現)や他のテクニカル指標でエントリーポイントを確認します。

4

リスク管理

直近の高値/安値に少し余裕を持たせた位置に損切りラインを設定し、リスクを管理します。

2. RSIを使った順張り戦略

1

トレンドの方向性確認

RSIが50%ラインを上回っていれば上昇トレンド、下回っていれば下降トレンドと判断します。

2

押し目・戻り目の確認

上昇トレンド中にRSIが30-40%まで下がった後、再び上昇に転じた場合を買いチャンス、下降トレンド中にRSIが60-70%まで上がった後、再び下降に転じた場合を売りチャンスと判断します。

3

50%ラインのクロス確認

上昇トレンド中にRSIが一度50%を下回った後、再び50%を上方向にクロスした時が買いのタイミング、下降トレンド中は逆の動きが売りのタイミングとなります。

4

利確基準の設定

RSIが70%(上昇トレンド)または30%(下降トレンド)に近づいたら、一部利益確定を検討します。

3. RSIダイバージェンス戦略

1

ダイバージェンスの検出

価格とRSIの動きが逆行している(ダイバージェンス)状態を確認します。

2

価格の反転確認

ダイバージェンスを検出した後、価格自体が実際に反転し始めるのを確認します。これは、ローソク足パターンや重要なサポート/レジスタンスラインのブレイクで判断できます。

3

エントリーと利益管理

反転が確認されたらポジションを取り、前回の高値/安値を目標に利益を管理します。

図5: RSIダイバージェンスのトレード事例(出典: ブリッジサロン)

トレーダーからのアドバイス

「RSIは単独で使うよりも、他のテクニカル指標と組み合わせることで威力を発揮します。特に移動平均線やMACDとの併用がおすすめです。また、複数の時間軸でRSIを確認することで、より信頼性の高いエントリーポイントを見つけることができます。」

RSI使用時の注意点

RSIは強力なテクニカル指標ですが、使用する際にはいくつかの注意点があります。

RSI使用時の主な注意点

- 強いトレンド相場での注意: 強いトレンド相場では、RSIが長期間「買われすぎ」や「売られすぎ」の水準に留まることがあります。この状態で単純に逆張りをすると、大きな損失になる可能性があります。

- ダマシに注意: RSIが一時的に反転したように見えても、すぐに元の方向に戻ることがあります。これを「ダマシ」と呼び、誤ったエントリーの原因となります。

- ボラティリティの変化: 市場のボラティリティ(価格変動の大きさ)が急に変化すると、RSIの反応も変わります。特に、急激な価格変動があった場合は、RSIの指標としての信頼性が一時的に低下することがあります。

- 相場環境の認識: レンジ相場とトレンド相場ではRSIの有効性が異なります。レンジ相場ではRSIによる逆張りが効果的ですが、トレンド相場では効果が限定的になることがあります。

これらの注意点を踏まえ、RSIを単独の判断材料としてではなく、他の分析方法と組み合わせて活用することが重要です。また、自分のトレードスタイルや相場環境に合わせてRSIの設定を調整することも有効な対策となります。

他の指標との組み合わせ方

RSIの効果をさらに高めるためには、他のテクニカル指標と組み合わせることが有効です。相互に補完し合うことで、より信頼性の高いトレードシグナルを得ることができます。

| 組み合わせる指標 | 相乗効果 | 活用方法 |

|---|---|---|

| 移動平均線 | トレンドの方向性を確認しながらRSIでエントリーポイントを探せる | 移動平均線がトレンドの方向を示し、RSIが押し目・戻り目のタイミングを示す |

| MACD | MACDがトレンドの転換を、RSIが適切なエントリーポイントを示す | MACDのシグナルクロスとRSIの過熱感解消が同時に起こった時にエントリー |

| ボリンジャーバンド | 価格のボラティリティとRSIの過熱度を同時に判断できる | 価格がバンドの端に達し、同時にRSIが過熱水準に達した時に反転を予測 |

| フィボナッチリトレースメント | 価格の戻り幅をフィボナッチで、タイミングをRSIで判断 | 重要なフィボナッチレベルでRSIが過熱状態から回復した時にエントリー |

| ストキャスティクス | 短期・中期の過熱状態を複数視点で確認できる | 両方の指標がオーバーソールド/オーバーボート状態から反転した時に強いシグナル |

効果的な組み合わせのコツ

- トレンド系指標(移動平均線など)とオシレーター系指標(RSI)の組み合わせが基本

- 複数のオシレーター指標を使う場合は、特性の異なるものを選ぶ

- 異なる時間軸のチャートでRSIの状態を確認する(マルチタイムフレーム分析)

- 価格のパターン(ヘッドアンドショルダーなど)とRSIのダイバージェンスを組み合わせる

例えば、以下のような組み合わせ戦略が有効です:

RSI + 移動平均線 + MACDの三重確認戦略

- 移動平均線(例:200日線)で中長期トレンドの方向を確認

- MACDのシグナルクロスでトレンドの加速/減速を確認

- RSIの過熱状態からの反転で具体的なエントリーポイントを決定

この組み合わせにより、「トレンドの方向」「転換の可能性」「最適なタイミング」を総合的に判断できます。

まとめ

RSI(相対力指数)は、相場の過熱感を数値化したテクニカル指標として、多くのトレーダーに活用されています。基本的な使い方から、ダイバージェンスのような高度な分析まで、さまざまな活用方法があります。

RSIのポイントまとめ

- RSIは0%~100%の範囲で推移し、一般的に70%以上で「買われすぎ」、30%以下で「売られすぎ」と判断

- 標準的な期間設定は14日だが、トレードスタイルに合わせて調整可能

- ダイバージェンスはトレンド転換の強力なサイン

- 強いトレンド相場では単独での使用に注意

- 他のテクニカル指標と組み合わせることで、より効果的に活用できる

RSIを使いこなすためには、理論を理解するだけでなく、実際のチャートで練習を重ねることが大切です。最初は、過去のチャートでRSIがどのように動いたかを検証し、徐々に実際のトレードに応用していくとよいでしょう。

また、RSIはあくまでも「ツール」の一つであり、完璧な指標ではありません。市場環境や取引対象によって有効性が変わってくるため、常に検証と改善を続けることが重要です。自分のトレードスタイルに合わせて、RSIの設定や活用方法をカスタマイズしていくことで、より効果的なトレードが可能になるでしょう。

あなたのトレードにRSIを取り入れてみませんか?

チャートツールでRSIを表示させ、この記事で学んだ内容を実践してみてください。まずは過去のチャートで検証から始めると安全です。

「買われすぎ」「売られすぎ」の基本的な使い方から始めて、徐々にダイバージェンスなど高度な分析に挑戦してみましょう。