種類・計算方法・実践戦略を図解で解説

この記事でわかること:

- 移動平均線の基本概念と種類

- それぞれの移動平均線の計算方法と特徴

- ゴールデンクロス・デッドクロスなどの実践的な活用法

- 移動平均線を使った具体的な取引戦略

- 移動平均線を使う際の注意点と対策法

「FXのチャートに移動平均線を表示したけど、どう使えばいいの?」「SMAとEMAの違いって何?」「本当に移動平均線だけで相場を予測できるの?」

FXトレードを始めると必ず出会う「移動平均線」。テクニカル分析の基本中の基本であり、多くのトレーダーが日々活用しているこの指標について、初心者の方にもわかりやすく解説します。

マネックス証券の調査によると移動平均線は全テクニカル指標の中で最も人気があり、多くのトレーダーに愛用されています。その理由は、シンプルながらも奥深く、様々な相場環境で活用できる汎用性の高さにあります。

この記事では移動平均線の基本から応用まで、図解と具体的な数値例を交えて徹底解説します。記事を読み終える頃には、あなたも移動平均線を自信を持って活用できるようになるでしょう。

1. 移動平均線とは?基本概念と特徴

移動平均線(Moving Average)とは、一定期間の価格(通常は終値)の平均値を線で結んだものです。チャートの「ノイズ」を取り除いて相場の方向性を読みやすくする効果があります。

例えば、5日移動平均線であれば、直近5日間の価格の平均を計算し、それを線で結びます。次の日には、最も古い日のデータを除外し、新しい日のデータを加えて再び平均を計算します。この「移動」して計算する特性から「移動平均線」と呼ばれています。

移動平均線の特徴:

- 価格変動の「平滑化」効果で大局的なトレンドを把握しやすい

- 線の方向(上向き/下向き)でトレンドの方向を判断できる

- 線の角度でトレンドの強さを判断できる

- 価格と移動平均線の位置関係からサポート/レジスタンスとしても機能する

- 複数の移動平均線を組み合わせることで様々な分析が可能

移動平均線は「ラグインジケーター(遅行指標)」と呼ばれることもあります。これは、過去の価格データに基づいて計算されるため、必然的に相場の変化に対して遅れて反応するという特性を持っているからです。

▲ 移動平均線はチャート上に線として表示され、相場のトレンドを視覚的に捉えやすくします

2. 移動平均線の種類と特徴

移動平均線には主に3種類あり、それぞれ計算方法と特性が異なります。トレーダーは自分のトレードスタイルや目的に合わせて使い分けることが重要です。

▲ 3種類の移動平均線を同じチャートに表示した比較

2.1 単純移動平均線(SMA)

単純移動平均線(Simple Moving Average: SMA)は、最も基本的かつ広く使われている移動平均線です。一定期間内の価格を単純に平均して計算します。

単純移動平均線(SMA)の特徴:

- 計算方法がシンプルで理解しやすい

- 計算期間内のすべての価格を均等に扱う

- 大きなトレンドの方向性を把握するのに適している

- 急激な価格変動に対しては反応が遅い

- 初心者にも扱いやすく、多くのチャートソフトではデフォルトでSMAが表示される

▲ 単純移動平均線(SMA)の特徴と表示例

2.2 指数平滑移動平均線(EMA)

指数平滑移動平均線(Exponential Moving Average: EMA)は、直近のデータほど重視して計算する移動平均線です。SMAよりも相場の変化に素早く反応する特徴があります。

指数平滑移動平均線(EMA)の特徴:

- 直近の価格に重みをつけて計算する

- SMAより相場の変化に素早く反応する

- 短期トレードやスキャルピングなど、タイミングを重視するトレードに適している

- 全てのデータを計算対象とするため、古いデータも影響する

- SMAよりもノイズに敏感で、ダマシが出やすい場合もある

▲ 指数平滑移動平均線(EMA)の特徴と表示例

2.3 加重移動平均線(WMA)

加重移動平均線(Weighted Moving Average: WMA)も、直近のデータほど重視する移動平均線ですが、EMAとは異なる計算方法を用います。

加重移動平均線(WMA)の特徴:

- 直近の価格ほど直線的に重みを大きくして計算する

- SMAより反応が早く、EMAよりも滑らかに動く傾向がある

- 限定された期間のデータのみを使って計算する(EMAは理論上全てのデータを使用)

- EMAとSMAの中間的な特性を持つ

- EMAで反応が早すぎる場合の代替として使われることがある

▲ 加重移動平均線(WMA)の特徴と表示例

2.4 3種類の移動平均線の比較

移動平均線の反応速度(相場変化への追従性)を比較すると、一般的に以下の順になります:

EMA(指数平滑移動平均線)> WMA(加重移動平均線)> SMA(単純移動平均線)

つまり、EMAが最も早く相場の変化に反応し、SMAが最も反応が遅くなります。これは裏を返せば、「ノイズへの耐性」という点では逆の関係になり、SMAが最もノイズに強く、EMAが最も弱いということになります。

| 種類 | 計算方法 | 反応速度 | ノイズ耐性 | 適したトレードスタイル |

|---|---|---|---|---|

| SMA | すべての価格を均等に扱う | 遅い | 強い | 長期トレード、スイングトレード |

| EMA | 直近の価格を指数関数的に重視 | 速い | 弱い | 短期トレード、スキャルピング |

| WMA | 直近の価格を直線的に重視 | 中程度 | 中程度 | 中期トレード、デイトレード |

どの移動平均線が「最良」というわけではなく、トレードスタイルや目的、相場環境によって使い分けることが重要です。例えば、トレンドが明確な相場ではSMAが効果的ですが、レンジ相場やボラティリティが高い相場では、より反応の早いEMAやWMAが適している場合があります。

3. 移動平均線の計算方法

それぞれの移動平均線の具体的な計算方法を見ていきましょう。実際のトレードでは計算を手動で行う必要はありませんが、計算方法を理解することで、各移動平均線の特性をより深く把握できます。

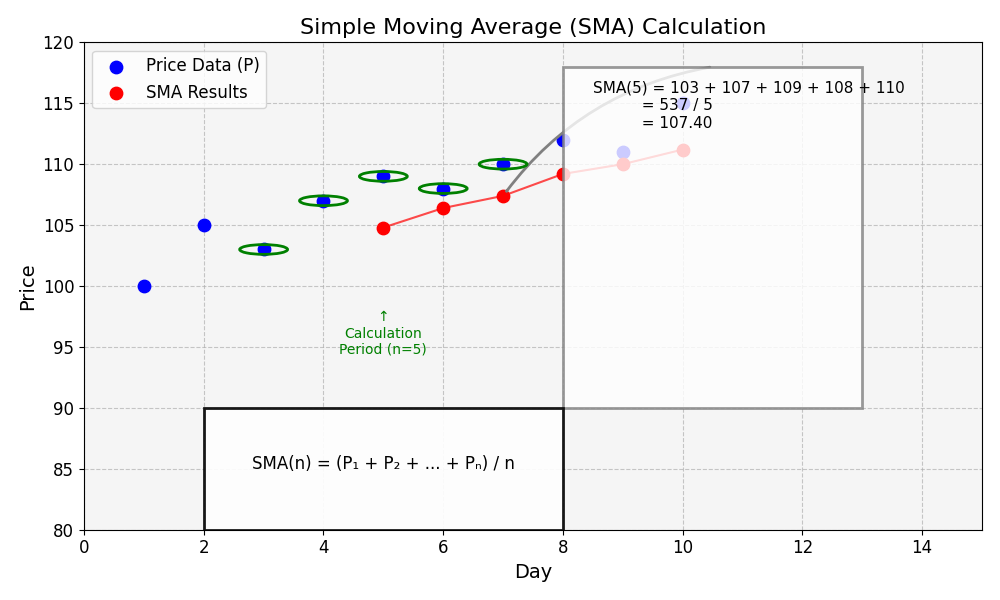

3.1 単純移動平均線(SMA)の計算

単純移動平均線(SMA)の計算方法は最もシンプルです。指定した期間の価格を全て足し合わせ、期間数で割るだけです。

SMA = (P1 + P2 + … + Pn) / n

(Pは価格、nは期間)

【計算例】

5日間の終値が次のようになっていたとします:

| 日付 | 終値 |

|---|---|

| 1日目 | 100円 |

| 2日目 | 110円 |

| 3日目 | 105円 |

| 4日目 | 115円 |

| 5日目 | 120円 |

5日SMAの計算:

SMA = (100 + 110 + 105 + 115 + 120) / 5 = 550 / 5 = 110円

6日目の終値が125円だった場合、6日目の5日SMAは次のように計算されます:

SMA = (110 + 105 + 115 + 120 + 125) / 5 = 575 / 5 = 115円

このように、最も古いデータを除外し、新しいデータを加えて再計算する作業を繰り返します。

▲ 単純移動平均線(SMA)の計算方法の概念図

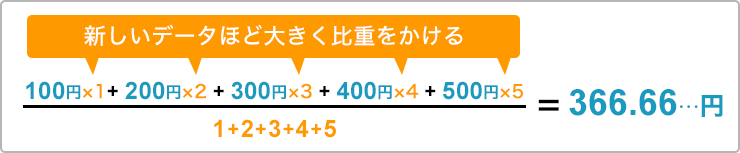

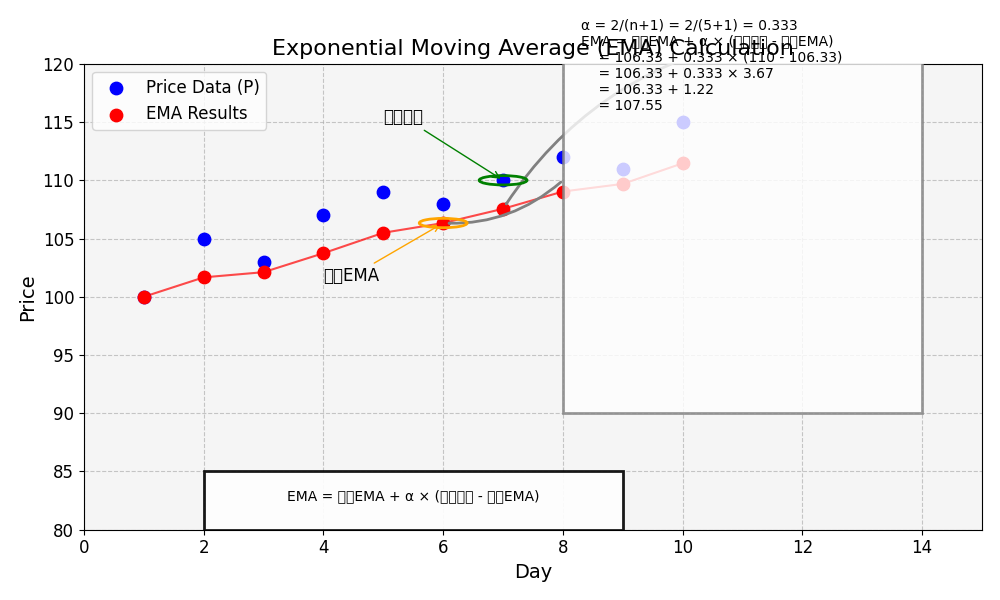

3.2 指数平滑移動平均線(EMA)の計算

指数平滑移動平均線(EMA)は、直近の価格に比重を置く計算方法です。一般的に以下の計算式が使われます:

EMA = 前日のEMA + α × (今日の価格 – 前日のEMA)

α = 2 / (n + 1)

(nは期間、αは平滑化係数)

初日のEMAは通常、その日の価格そのもの、または期間分のSMAを使用します。

【計算例】

5日EMAを計算する場合:

α = 2 / (5 + 1) = 2 / 6 = 0.333…

1日目のEMAは、単純に1日目の価格(100円)とします。

2日目のEMAは:

EMA = 100 + 0.333 × (110 – 100) = 100 + 3.33 = 103.33円

3日目のEMAは:

EMA = 103.33 + 0.333 × (105 – 103.33) = 103.33 + 0.556 = 103.89円

このように、前日のEMAを基に、今日の価格との差に平滑化係数を掛けた値を加えて計算します。

▲ 指数平滑移動平均線(EMA)の計算方法の概念図

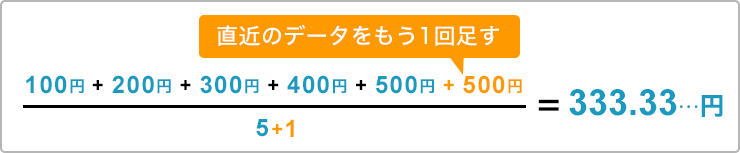

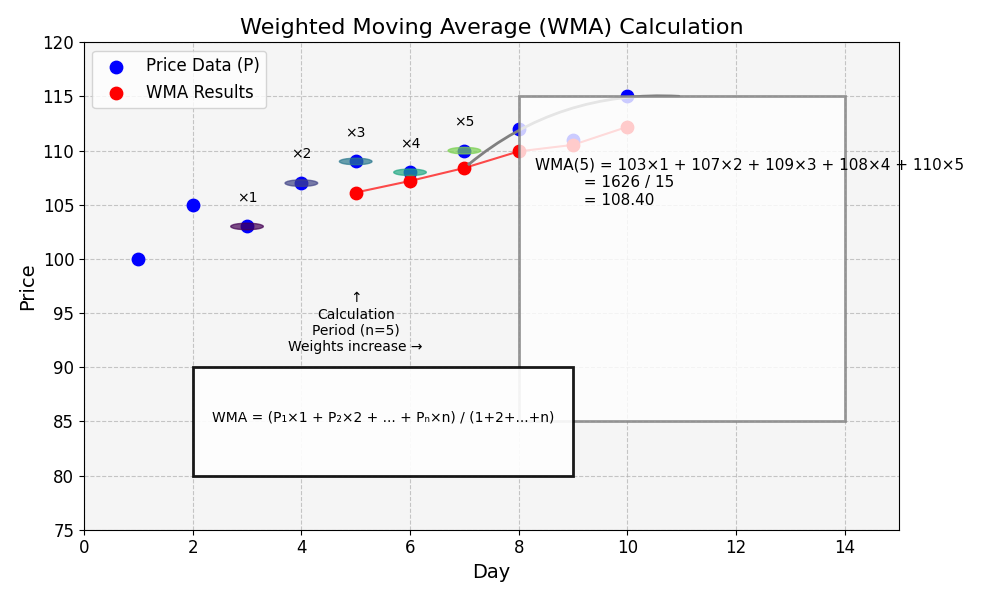

3.3 加重移動平均線(WMA)の計算

加重移動平均線(WMA)は、直近のデータほど大きな重みを線形に与える計算方法です:

WMA = (P1×1 + P2×2 + … + Pn×n) / (1 + 2 + … + n)

(Pは価格、nは期間、P1が最も古い価格、Pnが最新の価格)

【計算例】

5日間の終値で5日WMAを計算する場合:

分子 = 100×1 + 110×2 + 105×3 + 115×4 + 120×5 = 100 + 220 + 315 + 460 + 600 = 1695

分母 = 1 + 2 + 3 + 4 + 5 = 15

WMA = 1695 / 15 = 113円

このように、新しい価格ほど大きな重みを持たせて計算します。

▲ 加重移動平均線(WMA)の計算方法の概念図

4. 移動平均線の基本的な使い方

移動平均線の基本的な使い方を理解しましょう。これらは移動平均線を活用する上での基礎となります。

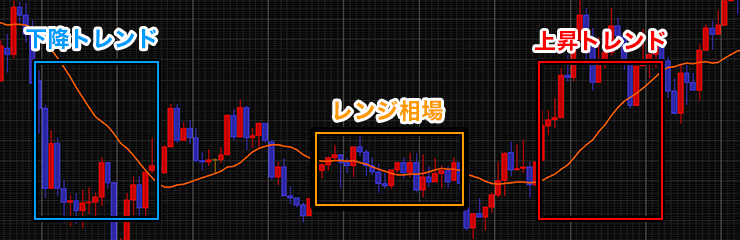

4.1 トレンドの方向と強さを判断する

移動平均線の最も基本的な使い方は、トレンドの方向と強さを判断することです。

移動平均線からトレンドを読み取る基本ルール:

- 移動平均線が上向き → 上昇トレンド

- 移動平均線が下向き → 下降トレンド

- 移動平均線が横ばい → レンジ相場(トレンドなし)

- 傾きが急 → トレンドが強い

- 傾きが緩やか → トレンドが弱い

▲ 移動平均線の傾きからトレンドの方向と強さを判断できる

また、価格と移動平均線の位置関係からもトレンドを判断できます:

価格と移動平均線の位置関係:

- 価格 > 移動平均線 → 上昇トレンド

- 価格 < 移動平均線 → 下降トレンド

- 価格が移動平均線を頻繁に上下 → レンジ相場

4.2 サポート・レジスタンスラインとして活用する

移動平均線はサポートライン(支持線)やレジスタンスライン(抵抗線)としても機能します。特に、多くのトレーダーが注目する20日、50日、200日などの移動平均線は、価格がそのラインに接触すると反発する傾向があります。

移動平均線のサポート・レジスタンス機能:

- 上昇トレンド時:移動平均線がサポートラインとして機能

- 下降トレンド時:移動平均線がレジスタンスラインとして機能

- 期間が長い移動平均線ほど、サポート・レジスタンスとしての影響力が強い

▲ 移動平均線がサポート・レジスタンスとして機能している例

トレーダーはこの特性を利用して、移動平均線に価格が接触したタイミングで取引を行うことがあります。例えば、上昇トレンド中に価格が移動平均線まで下落して反発し始めたところで買いエントリーするなどの戦略があります。

4.3 移動平均線の期間設定の目安

移動平均線の期間設定に絶対的な正解はありませんが、多くのトレーダーに使われている一般的な設定値があります。

| 分類 | 一般的な期間設定 | 特徴 |

|---|---|---|

| 短期 | 5日, 10日, 14日, 20日, 21日 | 価格変動に敏感に反応。スキャルピングやデイトレードに適している |

| 中期 | 25日, 50日, 60日, 75日 | 週単位〜月単位のトレンドを把握。スイングトレードに適している |

| 長期 | 100日, 200日, 300日 | 長期的なトレンドを把握。長期投資やポジショントレードに適している |

一部のトレーダーは、フィボナッチ数列(5, 8, 13, 21, 34, 55, 89, 144)を用いて期間設定を行うこともあります。これらの数字は自然界にも多く見られ、相場にも適用できると考えられているためです。

トレードスタイル別のおすすめ期間設定:

- スキャルピング:5日EMA + 20日EMA(1分足〜5分足)

- デイトレード:20日SMA + 50日SMA(5分足〜1時間足)

- スイングトレード:50日SMA + 200日SMA(日足〜週足)

- 長期投資:200日SMA(日足〜月足)

最終的には、自分のトレードスタイルや分析したい時間軸に合わせて期間設定を調整することが重要です。また、多くのトレーダーが注目する設定(20日, 50日, 200日など)は、自己実現的に機能することがあるため、これらの「定番」設定も意識しておくとよいでしょう。

5. 移動平均線の実践的な活用法

ここでは、移動平均線を使った具体的な分析手法や売買シグナルの見つけ方について解説します。

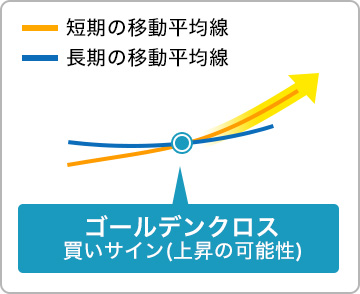

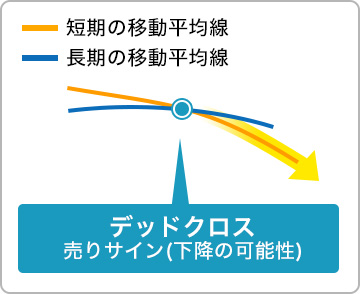

5.1 ゴールデンクロスとデッドクロス

最もよく知られている移動平均線の使い方は、「ゴールデンクロス」と「デッドクロス」です。これらは複数の移動平均線を使って、売買のタイミングを判断する方法です。

ゴールデンクロスとデッドクロス:

- ゴールデンクロス:短期線が長期線を下から上に突き抜ける → 買いシグナル

- デッドクロス:短期線が長期線を上から下に突き抜ける → 売りシグナル

▲ ゴールデンクロスの概念図

▲ デッドクロスの概念図

実際のチャートでは、次のように表示されます:

▲ 実際のチャートでのゴールデンクロス(その後上昇)

▲ 実際のチャートでのデッドクロス(その後下落)

ゴールデン/デッドクロスを使う際のポイント:

- クロスだけでなく、移動平均線の方向性も確認する(上向き/下向き)

- トレンドが強い相場で効果的(レンジ相場ではダマシが多い)

- 長期移動平均線(例:200日)とのクロスはより信頼性が高い

- 他のテクニカル指標と組み合わせて使うとより効果的

注意点:

ゴールデンクロス/デッドクロスは過去の価格から計算されるため、必然的に「遅れ」が生じます。そのため、クロスが発生した時点ですでに大きな値動きの一部を逃している可能性があります。また、レンジ相場ではクロスが何度も発生し、ダマシに遭いやすくなります。

5.2 グランビルの法則

グランビルの法則は、米国のアナリスト、ジョゼフ・E・グランビルが考案した移動平均線を使った分析手法です。価格と移動平均線の関係から8つのパターンを定義し、売買のタイミングを判断します。

▲ グランビルの法則の8つのパターン

【買いシグナル】

| パターン | 条件 |

|---|---|

| ① | 移動平均線が下落後、横ばいか上向きに転じた時に、価格が移動平均線を下から上に抜けている |

| ② | 移動平均線が上向きの時に、一旦価格は下落し移動平均線を下回るも、再度上昇し移動平均線を下から上に抜けている |

| ③ | 移動平均線が上向きの時に、一旦価格は移動平均線の手前まで下落するも、移動平均線を下抜けることなく再度上昇している |

| ④ | 価格が移動平均線の下に大きく乖離している(売られすぎの状態) |

【売りシグナル】

| パターン | 条件 |

|---|---|

| ⑤ | 移動平均線が上昇後、横ばいか下向きに転じた時に、価格が移動平均線を上から下に抜けている |

| ⑥ | 移動平均線が下向きの時に、一旦価格が上昇し移動平均線を上回るも、再度下落し移動平均線を上から下に抜けている |

| ⑦ | 移動平均線が下向きの時に、一旦価格が上昇するも、移動平均線の手前で止まり再度下落している |

| ⑧ | 価格が移動平均線の上に大きく乖離している(買われすぎの状態) |

グランビルの法則は、主に長期の移動平均線(200日SMAなど)で使われることが多く、日足チャートでの分析に適しています。

5.3 乖離率を利用した分析

乖離率とは、価格が移動平均線からどれだけ離れているかを数値で表したものです。乖離率が大きいほど、価格が移動平均線に戻る(収束する)可能性が高まります。

乖離率(%) = (価格 ÷ 移動平均線 – 1) × 100

▲ 乖離率を使った分析例

乖離率が大きくプラスの場合は「買われすぎ(売りサイン)」、大きくマイナスの場合は「売られすぎ(買いサイン)」と判断します。ただし、「大きい」の基準は、通貨ペアや時間足によって異なります。

乖離率の一般的な基準値:

- 短期移動平均線(5日〜20日):±3%〜5%

- 中期移動平均線(21日〜50日):±5%〜8%

- 長期移動平均線(100日〜200日):±8%〜12%

※これらはあくまで目安であり、通貨ペアやトレード環境によって異なります

乖離率を利用する際は、過去のチャートで対象通貨ペアの乖離率の推移を確認し、その通貨ペア特有の「買われすぎ/売られすぎ」の基準値を把握しておくことが重要です。

6. 移動平均線を使った取引戦略

ここでは、実践的な移動平均線を使った取引戦略をいくつか紹介します。

6.1 2本の移動平均線を使った順張り戦略

最もシンプルで実用的な戦略の一つが、2本の移動平均線(短期と長期)を使った順張り戦略です。

基本的な手順:

- 短期線(例:20日SMA)と長期線(例:50日SMA)をチャートに表示

- ゴールデンクロスが発生したら、上昇トレンドの始まりと判断

- その後、価格が短期線まで下落し、そこから反発し始めたら買いエントリー

- 反対に、デッドクロスが発生したら、下降トレンドの始まりと判断

- その後、価格が短期線まで上昇し、そこから反落し始めたら売りエントリー

▲ ゴールデンクロス後の買いエントリーポイント

▲ デッドクロス後の売りエントリーポイント

リスク管理のポイント:

- 損切りライン:短期移動平均線を明確に割り込んだ場合(買いポジション)、または短期移動平均線を明確に上抜けた場合(売りポジション)

- 利確ライン:過去の高値/安値、フィボナッチレベル、または一定のpips(例:50pips)

この戦略はトレンドが明確な相場で特に効果的です。レンジ相場ではクロスが頻発してダマシが多くなるため、他の指標(例:RSIやストキャスティクス)と組み合わせて、相場環境を確認することをおすすめします。

6.2 3本の移動平均線を使った戦略

より洗練された戦略として、3本の移動平均線を組み合わせる方法があります。一般的な組み合わせは、短期(5日EMA)、中期(20日SMA)、長期(50日SMA)です。

3本の移動平均線を使った戦略:

- 買いサイン:短期線 > 中期線 > 長期線(全て上向き)の配列で、価格が短期線に接触して反発

- 売りサイン:短期線 < 中期線 < 長期線(全て下向き)の配列で、価格が短期線に接触して反落

この「3本移動平均線」手法は、特にトレンドの強さを確認する上で役立ちます。全ての移動平均線が同じ方向を向き、かつ正しい順序で並んでいる場合、そのトレンドは強いと判断できます。

おすすめの期間設定(アレンの4-9-18手法):

アレンの4-9-18手法は、3本の移動平均線を使った古典的なトレード手法です。4日、9日、18日の移動平均線を使い、それらの位置関係からトレンドの方向を判断します。

- 上昇トレンド:4日線 > 9日線 > 18日線

- 下降トレンド:4日線 < 9日線 < 18日線

3本の移動平均線を使うことで、「偽のシグナル(ダマシ)」を減らし、よりトレンドが明確な場面だけでトレードすることができます。

6.3 複数時間足での移動平均線分析

より精度の高い分析のために、複数の時間足で移動平均線を確認する「マルチタイムフレーム分析」も効果的です。

マルチタイムフレーム分析の基本手順:

- 上位足(例:日足)で全体のトレンド方向を確認

- 中位足(例:4時間足)でトレンドの強さと継続性を確認

- 下位足(例:1時間足)でエントリーポイントを特定

この手法を使うことで、「大きなトレンドに逆らうトレード」を避け、成功率を高めることができます。特に、すべての時間足で移動平均線が同じ方向を示している場合は、そのトレンドは非常に強いと考えられます。

時間足ごとのおすすめ移動平均線設定:

- 日足:50日SMA, 200日SMA

- 4時間足:20期間SMA, 50期間SMA

- 1時間足:5期間EMA, 20期間SMA

マルチタイムフレーム分析は特に重要なサポート/レジスタンスレベルを特定するのに役立ちます。例えば、日足の200日移動平均線と4時間足の50期間移動平均線が近い価格にある場合、そのレベルは非常に強いサポート/レジスタンスになる可能性が高いです。

7. 移動平均線を使う際の注意点

移動平均線は非常に便利なツールですが、万能ではありません。以下の注意点を理解しておくことで、より効果的に活用できるでしょう。

7.1 ダマシに注意する

移動平均線の最大の弱点の一つは、「ダマシ」と呼ばれる誤ったシグナルです。特にレンジ相場では、移動平均線のクロスが何度も発生し、実際にはトレンドが続かないことがあります。

▲ レンジ相場での移動平均線のダマシ例

ダマシを減らすための対策:

- 複数の時間足で同じ方向性を確認する

- クロスだけでなく、移動平均線自体の方向(傾き)も確認する

- 他のテクニカル指標(RSI、MACD、ボリンジャーバンドなど)と組み合わせる

- チャートパターンやサポート/レジスタンスも考慮する

- 取引量(ボリューム)も確認する(可能な場合)

7.2 相場環境による有効性の違い

移動平均線はすべての相場環境で同じように機能するわけではありません。特に以下の点に注意が必要です:

移動平均線が効果的な相場環境:

- トレンド相場:明確な上昇/下降トレンドがある場合、移動平均線は非常に効果的

移動平均線が効果的でない相場環境:

- レンジ相場:価格が一定の範囲内で上下動する場合、移動平均線はダマシが多発

- 高ボラティリティ相場:急激な価格変動がある場合、移動平均線が追いつかない

- ニュース発表直後:経済指標発表などで価格が大きく変動する場合、移動平均線は後追いになる

したがって、現在の相場環境を常に意識し、それに応じて移動平均線の使い方を調整することが重要です。レンジ相場では、移動平均線よりもオシレーター系の指標(RSIやストキャスティクスなど)が効果的な場合が多いです。

7.3 移動平均線の弱点を補う方法

移動平均線の主な弱点は「遅れ(ラグ)」です。過去の価格に基づいて計算されるため、必然的に現在の相場変化に対して後追いになります。この弱点を補うために、以下の方法が効果的です:

移動平均線の弱点を補う方法:

- より反応の早い移動平均線を使う:SMAよりEMAを選ぶ

- 短い期間設定を使う:より直近の価格変動を反映させる

- 価格アクションも分析する:ローソク足パターンやチャートパターンも考慮

- 他の指標と組み合わせる:特にオシレーター系の指標(RSI、ストキャスティクスなど)

- マルチタイムフレーム分析を行う:複数の時間足で確認

また、移動平均線をメインのエントリー判断ツールとしてではなく、「トレンドの確認」や「サポート/レジスタンスレベルの特定」といった補助的な役割で使うという方法もあります。移動平均線はその特性を理解した上で、他のツールと組み合わせることで最大限に活用できます。

8. よくある質問(FAQ)

Q: FXで移動平均線は何日線を使うのが一般的ですか?

A: FXでは短期線として5, 10, 20日線、中期線として50, 75日線、長期線として100, 200日線がよく使われます。特に20日、50日、200日の移動平均線は多くのトレーダーに注目されています。また、フィボナッチ数列に基づく5, 8, 13, 21, 34, 55, 89日などの設定も人気があります。

Q: SMAとEMA、どちらを使うべきですか?

A: どちらが「より良い」というわけではなく、トレードスタイルと目的によって使い分けるのが最適です。長期的なトレンド把握や、ノイズが多い相場ではSMAが適しています。一方、短期トレードや素早い判断が必要な場合はEMAの方が適しています。多くのトレーダーは両方を状況に応じて使い分けています。

Q: 移動平均線だけで取引しても勝てますか?

A: 移動平均線は非常に有用なツールですが、単一の指標だけに頼るのはリスクが高いです。特にレンジ相場ではダマシが多発するため、他のテクニカル指標(RSI、MACD、ボリンジャーバンドなど)や価格アクション、ファンダメンタル分析と組み合わせることをおすすめします。複数の視点から相場を分析することで、より信頼性の高い判断ができます。

Q: 移動平均線は何本表示すべきですか?

A: 初心者は2〜3本から始めるのがおすすめです。多すぎるとチャートが煩雑になり、分析が難しくなります。一般的には短期と長期の2本(例:20日と50日)、または短期・中期・長期の3本(例:20日、50日、200日)の組み合わせがよく使われます。慣れてきたら、自分のトレードスタイルに合わせて調整していくとよいでしょう。

Q: 移動平均線の乖離率はどのくらいで反転すると考えればよいですか?

A: 乖離率の「買われすぎ/売られすぎ」の基準は通貨ペアやトレード環境によって異なります。一般的には、短期移動平均線(20日以下)では±3〜5%、中期線(21〜50日)では±5〜8%、長期線(100日以上)では±8〜12%が目安とされています。ただし、これらはあくまで目安であり、過去のチャートで対象通貨ペア特有の乖離パターンを研究することをおすすめします。

9. まとめ:移動平均線を効果的に活用するために

移動平均線はFXトレードにおいて最も人気のあるテクニカル指標の一つであり、その理由は明白です。シンプルながらも奥深く、様々な相場環境や取引スタイルに対応できる汎用性の高さが魅力です。

移動平均線を効果的に活用するためのポイント:

- 自分のトレードスタイルに合った種類と期間を選ぶ

短期トレーダーならEMAと短い期間設定、長期トレーダーならSMAと長い期間設定が適しています。 - 相場環境を意識する

トレンド相場では順張り、レンジ相場ではオシレーター系指標と組み合わせるなど、相場に応じた使い方をしましょう。 - 複数の時間足で確認する

より大きな時間足でのトレンドを意識し、小さな時間足でエントリーポイントを探すことで精度が高まります。 - 他の指標と組み合わせる

移動平均線だけでなく、RSI、MACD、ボリンジャーバンドなど他の指標と組み合わせることで、より多角的な分析ができます。 - 継続的に学び、自分のスタイルを確立する

本記事で紹介した手法をベースに、実際のトレードで検証しながら自分に合ったスタイルを見つけてください。

最後に強調しておきたいのは、移動平均線を含むどんなテクニカル指標も「魔法の道具」ではないということです。相場は常に変化し、絶対に勝てる方法というものは存在しません。

しかし、移動平均線の特性をしっかりと理解し、その強みと弱みを把握した上で適切に活用することで、トレードの精度を大きく向上させることができます。リスク管理を徹底し、継続的に学び続ける姿勢を持つことが、長期的な成功への鍵となるでしょう。

この記事が皆さんのFXトレードの一助となれば幸いです。移動平均線を使ったトレードで、ぜひ素晴らしい結果を手に入れてください!

コメント